«Rivoglio i miei soldi», urla il giovane Michael Banks all’avido signor Dawes, il vecchio banchiere che gli ha strappato di mano i suoi due penny. Una ribellione fatale: i correntisti pensano che la banca non voglia rimborsare i depositi e nell’atrio si scatena il panico. «Si muova giovanotto, tutto il denaro del mio conto!». Le ricche signore in fila perdono la loro grazia e sbattano i pugni sui banconi. Il portone principale viene sfondato dalla folla. In pochi secondi la direzione ferma i pagamenti e fa chiudere le sterline nel caveau.

«Rivoglio i miei soldi», urla il giovane Michael Banks all’avido signor Dawes, il vecchio banchiere che gli ha strappato di mano i suoi due penny. Una ribellione fatale: i correntisti pensano che la banca non voglia rimborsare i depositi e nell’atrio si scatena il panico. «Si muova giovanotto, tutto il denaro del mio conto!». Le ricche signore in fila perdono la loro grazia e sbattano i pugni sui banconi. Il portone principale viene sfondato dalla folla. In pochi secondi la direzione ferma i pagamenti e fa chiudere le sterline nel caveau.

Con questa scena di un minuto esatto Mary Poppins, capolavoro Disney del 1964, riuscì a spiegare il fragile equilibrio che regge il sistema finanziario: la fiducia. La fiducia nel fatto che le banche riusciranno sempre a far fronte alle loro obbligazioni e a ripagare chi voglia ritirare il proprio denaro. Solo una minuscola percentuale (inferiore al 2%) di quanto depositato è effettivamente mantenuto dalla banca in contanti o attività facilmente liquidabili (la cosiddetta “riserva frazionaria”). Un gioco delle parti, una finzione pericolosa ma necessaria.

Tutte le banche, in qualunque parte del mondo, funzionano così, perché mantenere solo una piccola parte del denaro in deposito è strumentale all’erogazione del credito.

Ma cosa succede se tutti chiedono di ritirare i propri averi nello stesso momento? È il classico caso di bank run, appunto la famigerata corsa gli sportelli del classico Disney: la banca non riesce a soddisfare le richieste di tutti i clienti con la sua riserva frazionaria e fallisce.

È chiaro allora come in questa storia la fiducia abbia un ruolo essenziale. Il depositante deve fidarsi della banca, ritenere che i suoi soldi siano sempre pronti al ritiro e all’uso. Credere, in definitiva, che l’istituto sia sufficientemente in salute da proteggere i suoi risparmi.

Quando questo affidamento svanisce o si affievolisce – per l’urlo di un bambino che è poi la metafora di una sospetta insolvenza – l’impulso naturale è mettere al riparo i propri soldi. E quindi ritirarli per affidarli ad altri o conservarli in forma privata. Con una serie di conseguenze nefaste: l’aggravamento della crisi economica dell’istituto, che perde qualsiasi possibilità di risollevarsi da solo (è come bastonare un uomo già a terra); il possibile contagio di altri istituti minori o collegati (perché se la fiducia si espande a fatica, la sfiducia è invece molto contagiosa); la perdita di prestigio e solidità dell’intero sistema bancario.

Per questo motivo esistono diversi strumenti volti ad aumentare la tranquillità complessiva del mercato verso i “custodi” della ricchezza.  Primo fra tutti, il sistema di garanzia dei depositi che, in Italia, garantisce i conti correnti fino a 100mila euro in caso di insolvenza della banca. Più in generale, la rassicurazione “politica”, da parte dei governi e delle banche centrali, che giammai si permetterà a un istituto di fallire e portare nel baratro i risparmi dei correntisti (nel nostro Paese tutelati anche dalla Costituzione). Una garanzia talmente forte che è stata nei fatti assicurata anche dall’attuale governo italiano di stampo populista, nonostante le precedenti critiche alla prassi di «salvare le banche».

Primo fra tutti, il sistema di garanzia dei depositi che, in Italia, garantisce i conti correnti fino a 100mila euro in caso di insolvenza della banca. Più in generale, la rassicurazione “politica”, da parte dei governi e delle banche centrali, che giammai si permetterà a un istituto di fallire e portare nel baratro i risparmi dei correntisti (nel nostro Paese tutelati anche dalla Costituzione). Una garanzia talmente forte che è stata nei fatti assicurata anche dall’attuale governo italiano di stampo populista, nonostante le precedenti critiche alla prassi di «salvare le banche».

Nel film su Mary Poppins, la corsa agli sportelli genera almeno un altro effetto amaro: il povero Mr Banks, socio della Banca di Londra e padre del monello, viene convocato dal consiglio di amministrazione e licenziato. Sullo sfondo, la nebbia e il silenzio di un Inghilterra pre-Grande Depressione.

È un’atmosfera molto diversa quella che fa da teatro, nel 2007, a un altro colossale episodio di bank run¸ stavolta reale. Quando i clienti della Northern Rock, una delle maggiori banche inglesi, cominciano a porre in dubbio la sua tenuta finanziaria, si incamminano in massa verso le filiali per ritirare i loro depositi. Le code che si creano, come nello stile britannico, sono composte e ordinate. Ma anche le conseguenze sono quelle di sempre: la Northern bank viene messa in ginocchio e il governo non ha altra scelta che nazionalizzarla. Scene simili hanno talvolta interessato interi paesi come, nel nuovo millennio, Argentina, Uruguay e Grecia. Quando è la fiducia in una nazione a venir meno, la corsa agli sportelli è generalizzata. Del resto, anche nel settore finanziario il panico è un fenomeno che si autoalimenta («l’unica cosa di cui aver paura è la paura stessa», diceva Franklin Delano Roosevelt).

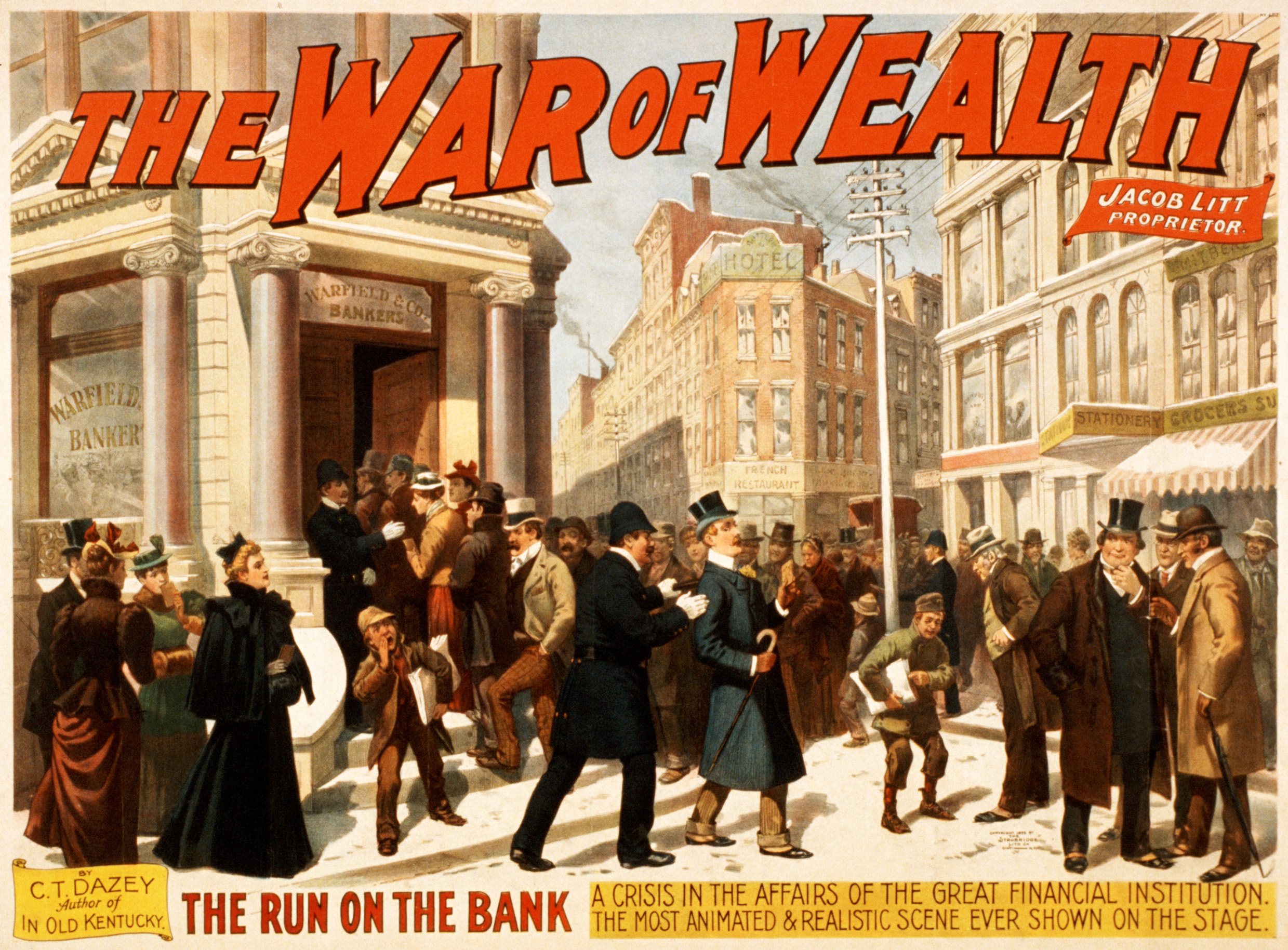

Negli Stati Uniti le più grandi crisi finanziarie, di solito successive a un periodo di espansione economica, sono ricordate come “The Panic”. Quello del 1837, del 1857 o ancora del 1907. Passando per il “Panico del 1893”, che ispirò il melodramma di Dazey “The war of wealth”, la cui locandina è divenuta il simbolo iconografico del fenomeno. Ed è proprio di quegli anni lo scandalo della Banca Romana. L’episodio fa temere al Governo Giolitti un effetto a cascata sul sistema italiano, e l’inchiesta di Alvisi, Presidente della Corte dei Conti, viene inizialmente tenuta nascosta. Ma l’insabbiamento dura poco: grazie all’impegno del deputato Colajanni la relazione di denuncia viene approfondita e resa pubblica: per un intero anno il dibattito nazionale è dominato dalla vicenda. Nelle sue ispezioni Alvisi aveva scoperto le malefatte del governatore Tanlongo e della sua cerchia. Per ovviare a un’attività creditizia troppo generosa, la Banca Romana aveva cominciato ad assegnare lo stesso numero di serie a più banconote: alcuni pezzi venivano ritirati perché “usurati” e poi rimessi in circolazione insieme ai doppioni. Un caso clamoroso di malriposta fiducia bancaria che darà origine alla Banca d’Italia e a un più severo impianto di controlli.

Negli Stati Uniti le più grandi crisi finanziarie, di solito successive a un periodo di espansione economica, sono ricordate come “The Panic”. Quello del 1837, del 1857 o ancora del 1907. Passando per il “Panico del 1893”, che ispirò il melodramma di Dazey “The war of wealth”, la cui locandina è divenuta il simbolo iconografico del fenomeno. Ed è proprio di quegli anni lo scandalo della Banca Romana. L’episodio fa temere al Governo Giolitti un effetto a cascata sul sistema italiano, e l’inchiesta di Alvisi, Presidente della Corte dei Conti, viene inizialmente tenuta nascosta. Ma l’insabbiamento dura poco: grazie all’impegno del deputato Colajanni la relazione di denuncia viene approfondita e resa pubblica: per un intero anno il dibattito nazionale è dominato dalla vicenda. Nelle sue ispezioni Alvisi aveva scoperto le malefatte del governatore Tanlongo e della sua cerchia. Per ovviare a un’attività creditizia troppo generosa, la Banca Romana aveva cominciato ad assegnare lo stesso numero di serie a più banconote: alcuni pezzi venivano ritirati perché “usurati” e poi rimessi in circolazione insieme ai doppioni. Un caso clamoroso di malriposta fiducia bancaria che darà origine alla Banca d’Italia e a un più severo impianto di controlli.

Nel sequel di Mary Poppins, al cinema lo scorso dicembre, Michael Banks è ormai un padre di famiglia alle prese con il nuovo direttore della Banca di Londra, un Colin Firth senza scrupoli. Stavolta l’istituto è pronto a strappargli la proprietà della sua dimora, ipotecata per problemi economici. Sarà ancora una volta la Poppins, tornata alla carica al volante del suo ombrello, a salvare baracca e burattini. Di nuovo, dunque, una bambinaia anti-banche. Una comunista, come ha scritto il collettivo The Fraser in Mary Poppins: song, dance and latent socialism (2016)? Forse è troppo. Di certo, una fine economista.

«Non solo credito, in quel film Keynes e decrescita felice»

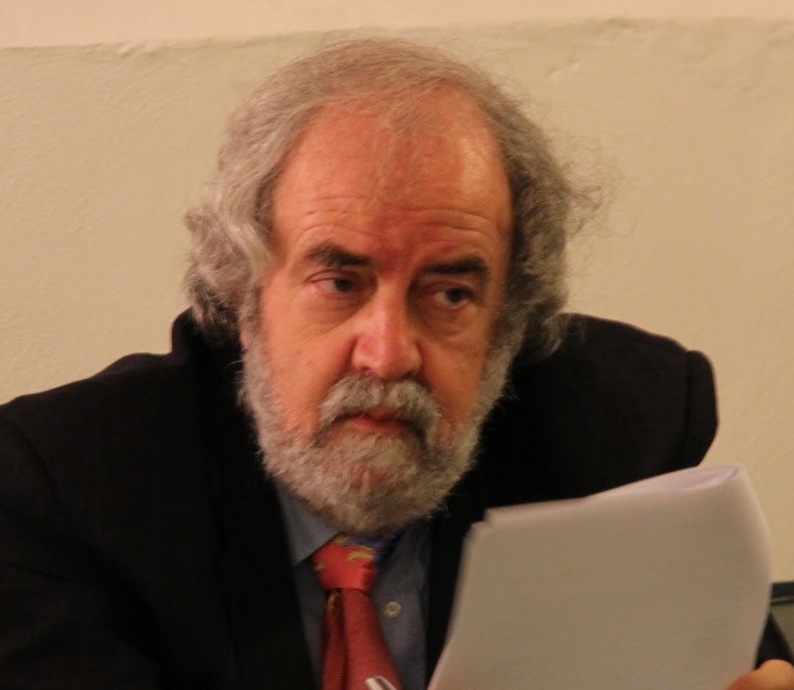

Tutto comincia con il libro della Genesi e con Pinocchio. Un giorno Sergio Sacchi, docente di macroeconomia all’Università di Perugia, decide di leggere quelle storie con le lenti della sua materia. Prendendoci gusto, continua con Cenerentola, Robinson Crusoe, Esopo, Heidi e naturalmente Il mago di Oz, con la città verde smeraldo (o dollaro!) e i mattoni d’oro. Ed ecco che prende forma “L’economia e le fiabe”, una fortunata presentazione con cui Sacchi ha già intrattenuto varie platee in giro per l’Umbria. Nella carrellata del professore c’è spazio anche per Mary Poppins.

Sacchi, cosa ci racconta la baby sitter “perfetta” sull’economia?

«La scena della banca è ormai storica, ma io ci ho letto anche altro. Nel libro della Travers la signora Banks rinuncia a una casa migliore per avere più figli, e già qui appaiono le teorie keynesiane sulle preferenze. Ma poi c’è il bambino che invece di investire la sua monetina vuole usarla per nutrire i piccioni: quasi una metafora del dibattito attuale su “decrescita felice” e “felicità interna lorda”».

La gioia di vivere contro i grigi banchieri: Mary Poppins era di sinistra?

«Di certo il suo approccio alla realtà era ottimista: affrontare le intemperie (anche finanziarie) della vita con un supercalifragilistichespiralidoso. Però è sbagliato ridurre tutto al manicheismo ideologico, perché ogni racconto ha un suo contesto storico. Quando ero ragazzo ci si chiedeva perfino se il Vangelo fosse comunista o socialista: assurdo!

Del resto Walt Disney fu accusato sia di essere filo-comunista che maccartista.

Esatto. Una conferma di quanto sia fuorviante cercare risposte univoche a situazioni complesse».

Questa presentazione diventerà un libro?

«Non credo: conoscendomi verrebbe fuori un’enciclopedia. Per ora mi diverto a incuriosire il pubblico dal vivo e assistere al suo entusiasmo».

E usa le favole anche con gli allievi?

«Qualche volta sì, i ragazzi hanno bisogno di stimoli continui. Però li avviso subito: parlerò pure di favole ma agli esami non faccio sconti!».

Populismo e crisi economica influenzano il clima nelle aule universitarie?

«Lo studente medio è sempre più condizionato dall’individualismo odierno: non mi meraviglierei se di fronte a una bocciatura qualcuno mi dicesse di non concordare con la “mia visione delle cose”».

In definitiva, qual è lo scopo delle sue conferenze? Svelare una morale economica dietro ogni storia, oppure semplicemente divulgare una materia complicata usando la fantasia?

«Questo e altro. Ma soprattutto lanciare un piccolo messaggio pedagogico: invitare gli adulti a rileggere i classici con gli occhi di oggi. A ritornare bambini ma col senso di equilibrio dei grandi».

Giovanni Landi è dottore di ricerca in Scienze Giuridiche. Attualmente è giornalista praticante presso il Centro di Giornalismo Radiotelevisivo di Perugia.